“人社部:個人養老金領取時需繳納個稅”的消息近日成為熱點,很多人留言:“我們將來領養老金的時候還要交稅?”

記者發現,不少人沒有搞清基本養老金和個人養老金的區別,對這個問題產生了誤解。

要納稅的養老金

不是“基本養老金”

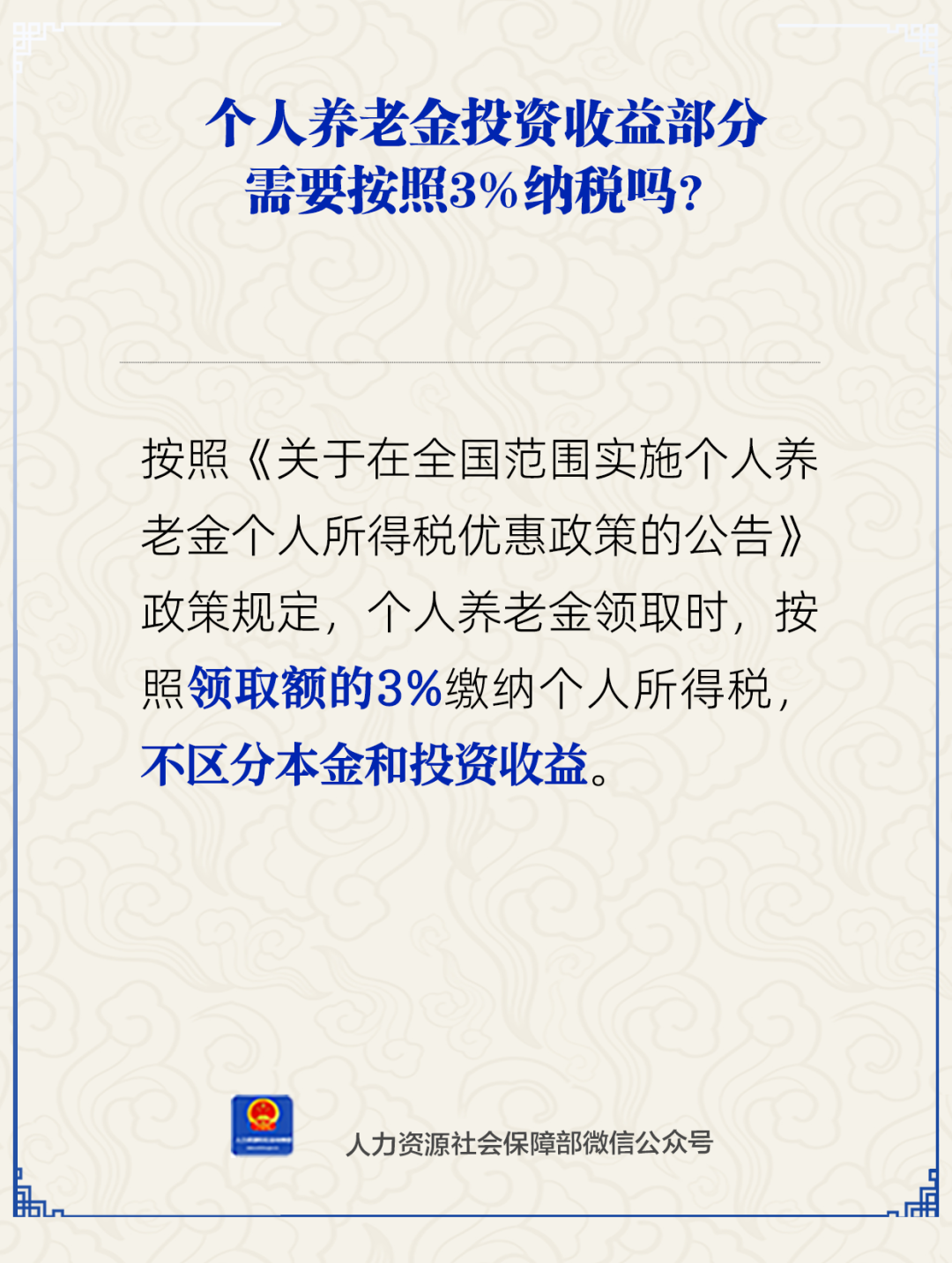

6月24日,“人力資源和社會保障部”微信公眾號發布文章《個人養老金投資收益部分需按3%納稅嗎?》。文中提到:按照《關于在全國范圍實施個人養老金個人所得稅優惠政策的公告》政策規定,個人養老金領取時,按照領取額的3%繳納個人所得稅,不區分本金和投資收益。

“發工資的時候不是已經交過稅了嗎?”“這不是重復收稅嗎?”“養老金有差異,不應該分高低劃檔嗎?”……很多網友表示了對個人養老金需要納稅的疑惑。

也有一些比較明白的網友指出:“這是個人養老金,自己另外買的,跟上班公司和你共同出錢買的養老保險不是一個東西。”

記者了解到,確實有些網友對個人養老金產生了誤解,他們將個人養老金與基本養老金混淆了。

人們通常所說的養老金是指企業職工基本養老保險在參保人退休時所發放的待遇,這種保險是我國養老保險制度的第一支柱,由職工的工作單位和職工分別繳費,每月在工資里直接扣除,退休時按月領取養老金。

關于基本養老金,根據《中華人民共和國個人所得稅法》第四條第七項的規定:按照國家統一規定發給干部、職工的安家費、退職費、基本養老金或者退休費、離休費、離休生活補助費免征個人所得稅。

個人養老金是2022年才啟動實施的,是政府政策支持、個人自愿參加、市場化運營的補充養老保險制度,是我國養老保險體系的第三支柱。

個人養老金領取時

按3%計稅并非新政

在個人養老金政策剛剛出臺時,人社部曾進行過詳細解讀:個人養老金繳費上限起步為每年12000元,并根據經濟社會發展水平、多層次養老保險體系發展情況等因素適時調整。

個人養老金資金賬戶內資金用于購買符合規定的銀行理財、儲蓄存款、商業養老保險、公募基金等金融產品,由參加人自主選擇。參加人達到領取基本養老金年齡等條件后,可以按月、分次或者一次性領取個人養老金,并歸集至本人社會保障卡。參加人死亡后,其個人養老金資金賬戶中的資產可以繼承。

如果用比較通俗的話來解釋,個人養老金可以簡單理解為:我們年輕時每年投入一定資金,由政府進行政策支持,進行市場化運作,產生投資收益。等到我們退休之后,再將投入的本金和收益以養老金的方式領取出來。但與儲蓄不同的是,它的用途是養老,而且不能提前支取。

“個人養老金領取時,本金和投資收益還要按照3%計稅”也并非新政,而是這項政策出臺之初就明確提出的。

個人養老金還要交稅

那還劃算嗎

如果還要交稅,那參加個人養老金還劃算嗎?

其實,個人養老金在繳納時是可以節稅的。按照《關于個人養老金有關個人所得稅政策的公告》的規定,個人養老金可以在稅前按照實際繳存金額扣除,每年扣除的限額是1.2萬元。

舉例來說:假設個人年收入30萬元,全年繳納社保公積金6萬元,按照每年1.2萬元的限額來交個人養老金。

那么,在未進行個人養老金繳存前,年度應繳納的個稅為:(30萬元-6萬元-6萬元)X 20%-16920元(速算扣除數)=19080元;

在繳存之后,應繳納個稅是(30萬元-6萬元-6萬元-1.2萬元)X 20%-16920元=16680元,年度內節稅2400元。

個人養老金雖然在購買時享受了稅收優惠,但領取時還要按照3%計稅。這“一來一回”,還劃算嗎?

假設納稅人目前適用稅率為10%,按照每年12000元繳納享受稅收優惠,則每年可減少當期稅費1200元,本金12000元在提取時繳納個稅360元,這樣算來,減少個稅840元。所以,在繳稅方面是劃算的。

有些人會簡單地理解成:購買時節稅10%,領取時繳稅3%,所以中間可以“賺”個7%的差價。

其實這么理解不太準確——因為個人養老金在提取時還會享受到長期投資的收益。所以不能簡單地理解為中間享受了7%的稅收惠差,還應預計長期投資所產生的綜合收益。

來源:吉林省互聯網舉報中心

初審:馬萍

復審:劉晗

終審:張宇